Een betaalbare hypotheek voor starters op de woningmarkt nog steeds bereikbaar!

57 % van de Nederlanders ziet een eigen woning als een juiste investering voor de toekomst. Dat blijkt uit een onderzoek van een gerenommeerd onderzoeksbureau Gfk. Met de recent gedaalde woningprijzen en de historisch lage hypotheekrente zijn er kansen voor de starters op de woningmarkt . Tegelijkertijd zien we dat de wettelijke regels voor de kredietruimte –het antwoord op de vraag hoeveel hypotheek kan ik krijgen?- worden ingeperkt. Vaak is dan eigen geld nodig om de woning te kunnen kopen. En dat betekent dat er gezocht moet worden naar andere financiële hulpbronnen. Bijvoorbeeld een aanvullende starterslening van de gemeente. Of financiële hulp van de familie. Hoe dan ook, inbreng van eigen geld is meer nodig dan voorheen om de koop van de woning te kunnen realiseren. En dat vraagt om tijdige financiële planning om dit te kunnen bereiken.

Starters op de woningmarkt: huren of kopen om te wonen? De rente is historisch laag.

Veel starters zijn op zoek naar een betaalbare koopwoning. Om te kunnen wonen in Nederland zijn er twee mogelijkheden: huren of kopen. Het alternatief huren is in Nederland geen gelijkwaardig alternatief en dus een beperkte keuzemogelijkheid. De wachtlijsten voor huurwoningen zijn erg lang en er zijn vaak beperkende voorwaarden. Het enige alternatief is dan de duurdere vrije sectorhuur. Maar bij beide huuropties blijven de huren de komende jaren stijgen.

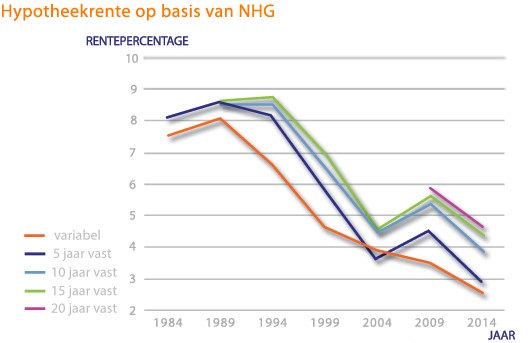

Kopen van een woning is dan vaak een wens of een noodzakelijk alternatief om te kunnen wonen. Voordeel is de recente daling van de prijzen van bestaande woningen vanaf 2008. Eind 2014 zaten de gemiddelde woningprijzen weer op het prijsniveau van 1999. Gunstig is ook, dat in combinatie met de gedaalde woningprijzen ook de hypotheektarieven sinds medio 2011 fors zijn gedaald naar historisch lage percentages. Zie hieronder de grafiek (bron: Rabobank).

Kopersmarkt

Met de gedaalde woningprijzen, de historisch lage hypotheekrentes en het ruime aanbod van te koop staande woningen is het gunstig om nu een eigen woning te kopen. Er is nog een marktsituatie, die gunstig is voor kopers, veelal doordat het aanbod de vraag overtreft. De eerste tekenen van herstel op de woningmarkt zijn reeds gesignaleerd en er is al een lichte stijging van de woningprijzen waarneembaar.

Een betaalbare hypotheek

Om een woning te kunnen kopen is in de regel een geldlening nodig. De overheid heeft bepaald dat de maximale hypotheek onder andere wordt bepaald door de hoogte van het bruto-inkomen. De Erkend Hypothecaire Planner analyseert echter niet alleen het bruto inkomen, maar ook het netto (besteedbaar) inkomen. Als de hypotheek namelijk lager is dan wat op basis van het bruto inkomen maximaal kan worden geleend, kan van deze vereiste worden afgeweken. Met andere woorden: als de koper het makkelijk kan betalen, blijft het mogelijk om een hypotheek af te sluiten die hoger is dan op grond van een bruto inkomen.

Netto besteedbaar inkomen

Voor de overheid en banken geldt als criterium de hoogte van het bruto inkomen. Hypotheeklasten moeten passen binnen de begroting van het huishouden. Bij de analyse en het advies van de Erkend Hypothecaire Planner of de hypotheeklasten betaalbaar zijn, volstaat echter niet een analyse op basis van alleen een bruto inkomen. Dus ook een analyse van dat deel van het netto inkomen dat nodig is voor andere uitgaven. Het bedrag dat ‘overblijft’ is beschikbaar voor woonlasten. De besteding van het netto inkomen geeft meer inzicht in de betaalbaarheid van de woonlasten.

Eigen geld: tijdig een spaarplan starten

Is de financiering onvoldoende om de gewenste woning te kunnen kopen, is eigen geld nodig om het verschil te kunnen overbruggen. Vaak is er wel eigen geld, maar dat is gereserveerd als financiële en noodzakelijk buffer voor onvoorziene uitgaven en/of als geld bestemd voor de (noodzakelijke) inrichting van de woning. Dus is het belangrijk, dat er tijdig een spaarplan wordt gestart. En de hoogte van de actuele spaarrentes maken ook noodzakelijk dat langer en/of meer gespaard moet worden om het doel eigen woning aankoop te kunnen realiseren.

Financiële voordelen eigen geld

Inbreng van eigen geld is vaak noodzakelijk. Maar het kan ook voordelig zijn. Momenteel is de spaarrente lager dan de meeste hypotheekrentes. Ofwel de spaarder ontvangt dan een lager rendement dan aan hypotheekrente wordt betaald. Door minder uit te geven dan men ontvangt ontstaat er feitelijk een rendementsvoordeel.

En als door inbreng van eigen geld de hypotheek voor de bank in een lagere risico-klasse belandt, dan is er een rentekorting mogelijk. De risico-opslagen die banken hanteren in hun rentetarieven zijn namelijk gekoppeld aan de verhouding tussen de hypotheeklening en de woningwaarde.

De hypothecair planner neemt deze overweging altijd mee in zijn adviesgesprek met de klant.

De alternatieve oplossingen

Is er onvoldoende eigen geld aanwezig, dan zijn er wellicht nog de volgende mogelijkheden. Bijvoorbeeld een aanvullende starterslening van de gemeente. Of een belastingvrije schenking van ouders aan kinderen om een deel van de koopprijs te kunnen financieren. Of in plaatst van een schenking een lening van de ouders.

Starterslening: Wat is het?

Enkele gemeenten bieden een helpende hand. Sinds 2002 stimuleren sommige gemeenten de koopwoningmarkt met behulp van de Starterslening. De Starterslening is een aanvullende lening, waarmee het verschil wordt overbrugd tussen de aankoopkosten van de woning en het bedrag dat de starter maximaal kan lenen. In de eerste drie jaar betaal je geen rente en aflossing. Daarna is het afhankelijk van de inkomensontwikkeling. De gemiddelde lening is in 2014 rond de € 28.000.

Financiële hulp van ouders

Ook financiële hulp van ouders is een mogelijkheid om de koop van de woning rond te krijgen.

Indien bijvoorbeeld de ouders over (extra) vermogen beschikken, dan is het mogelijk om de startende kinderen financieel bij te staan via een (belastingvrije) eenmalige schenking van – in 2015- maximaal

€ 52.752.

Of gebruik maken van de jaarlijkse schenkingsvrijstelling van -in 2015- € 5.277 per kind. Hiermee kunnen ouders hun nog jonge kinderen faciliteren. Met toepassing van de jaarlijkse schenkings-vrijstelling kan over een langere periode –bijvoorbeeld 10 tot 15 jaar- op naam van de kinderen een spaarplan worden ontwikkeld. Dat is nodig, omdat de overheid de komende jaren de maximale leennormen steeds verder inperkt.

In plaats van schenken kan men ook geld lenen aan de kinderen in het kader van hun aankoop of verbouwing van de eigenwoning. Ook is mogelijk een combinatie van schenken en lenen. De keuze tussen schenken of lenen is afhankelijke van de persoonlijke, financiële omstandigheden en voorkeuren. Zo’n lening kan een aanvulling zijn op een andere financiering van de bank of zelfs daarvoor in de plaats komen. En als op de familielening periodiek wordt afgelost, is de rente net als bij een hypotheek van de bank fiscaal aftrekbaar. Eventueel kunnen de ouders jaarlijks een deel van de rente terugschenken aan de kinderen.

Uw Erkend Hypothecaire Planner

Starters op de woningmarkt kunnen profiteren van de dalende woningprijzen en de lager hypotheekrentes. De aangescherpte leennormen noodzaken dat steeds meer eigen geld nodig is om te kunnen kopen. De besteding van het netto inkomen geeft meer inzicht in de betaalbaarheid van de woonlasten. Maar geeft ook ruimte van banken voor een hogere hypotheek dan alleen een toetsing op bruto inkomen. Dat vraagt om een financieel plan voor nu en de toekomst. Alternatieve scenario’s zoals de starterslening van de gemeente of financiële hulp van de ouders kunnen ook de helpende hand bieden. De Erkend Hypothecaire Planner helpt u graag om een verantwoorde keuze te kunnen maken.